Rok 2025 přináší do světa hypoték čerstvý vítr. Úrokové sazby pomalu klesají, banky jsou otevřenější k jednání a podmínky pro žadatele o hypotéku se také změnily. Pokud plánujete koupi nebo prodej nemovitosti a zajímá vás, jaké jsou v roce 2025 možnosti financování, přečtěte si náš aktuální článek, který vás provede světem hypoték.

Jaké jsou úrokové sazby hypoték v roce 2025?

Hypotéky v roce 2025 začínají být pro klienty znovu atraktivní. Po několika letech vysokých hypotečních úroků jsme se dočkali očekávaného obratu a pokračujícího trendu ve zlevňování. Faktorů, které ovlivňují hypoteční trh je sice více, ale klíčová je základní úroková sazba, kterou Česká národní banka (ČNB) v květnu 2025 snížila na 3,5 %.

Průměrná úroková sazba hypoték se nyní pohybuje okolo 4,8 %, u refinancování se dostává dokonce až na 4,7 %. Některé banky nabízejí výhodnější sazby při kratší fixaci nebo při sjednání pojištění. Z aktuálního srovnání minimálních nabídkových sazeb vychází jako nejlevnější hypotéka od Moneta Money Bank, která v červnu 2025 poskytuje tříletou a pětiletou fixaci již za 3,99 % a 7tisícovou odměnu za sjednání.

„Zájem o hypotéky znovu roste. Klienti sledují, kdy bude ten nejlepší okamžik na sjednání úvěru. A ten čas nastává právě teď,“ říká Ing. Petr Urban, obchodní ředitel BRAVIS Reality.

Jak se vyvíjely úrokové sazby hypoték za poslední 4 roky?

Vývoj úrokových sazeb hypoték v Česku byl v posledních letech velmi dynamický. Přinášíme stručný přehled hlavních změn:

- 2022: Hypotéky výrazně zdražily. Zásahy ČNB zvedly sazby až na 6,5 %.

- 2023: Sazby se mírně snížily a stabilizovaly kolem 5,8 %.

- 2024: Úrokové sazby začaly poprvé citelně klesat – přiblížily se k hranici 5 %.

- 2025: Sazby klesají pod 5 %, což znamená vyšší dostupnost financování pro zájemce o vlastní bydlení.

Dobrou zprávou je, že hypotéky se stávají opět dostupnější. Pokud už úvěr máte, může být ideální doba na refinancování hypotéky, které může výrazně snížit vaše měsíční splátky.

Kolik si mohu půjčit na základě svého příjmu?

Odpověď je individuální. Některé banky se v roce 2025 opět orientují podle ukazatelů jako DTI (celkový dluh žadatele vůči jeho ročnímu příjmu) a DSTI (výše měsíční splátky vůči příjmu). Dobrou zprávou je, že ČNB v roce 2024 tyto limity zrušila. Pro banky tak nejsou závazné – jde pouze o doporučení, kterým se mohou, ale nemusí řídit.

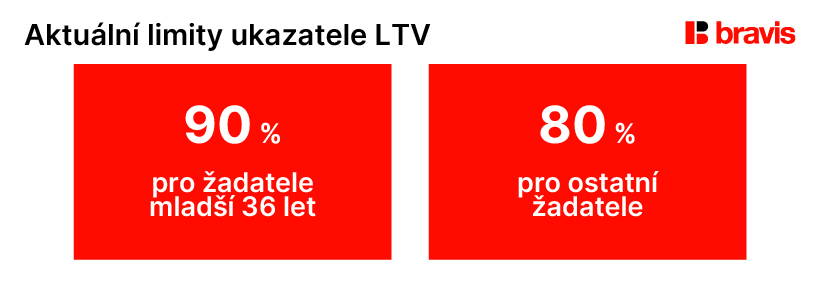

Ukazatel LTV (poměr úvěru k hodnotě nemovitosti) ale stále platí. Podle současných pravidel České národní banky nesmí poměr LTV u běžných žadatelů přesáhnout 80 %. Pro osoby mladší 36 let, které si kupují vlastní bydlení, platí vyšší limit LTV až 90 %.

Obecně platí, že mladý bezdětný člověk s průměrným platem může získat cca 3–4 miliony korun, dvojice s dětmi a stabilním příjmem dosáhne na 5 i více milionů. Při posuzování výše úvěru se stále více využívá i online výpočet hypotéky, který rychle ukáže orientační částku.

Maximální výše hypotéky závisí na příjmu žadatele, hodnotě nemovitosti a dalších závazcích. I když jsou DTI a DSTI dobrovolné, stabilní příjem a nízké zadlužení žadatelů zůstávají pro schválení vyšší hypotéky obvykle rozhodující.

Co vše ovlivňuje bonitu žadatele o hypotéku?

Bonita, tedy schopnost klienta splácet úvěr, je pro banky jedním z hlavních ukazatelů při posuzování žádosti o hypotéku. Čím lepší bonita, tím vyšší šance na získání výhodného úvěru.

Banky při hodnocení bonity sledují především:

- Příjem: Stabilní a dostatečný příjem je klíčový. Výhodou je dlouhodobý pracovní poměr, ideálně na dobu neurčitou.

- Zadlužení: Nižší úroveň stávajících dluhů (např. půjček či kreditních karet) zvyšuje bonitu.

- Historie splácení: Pozitivní úvěrová minulost bez prodlení zvyšuje důvěryhodnost žadatele.

- Životní situace: Věk, rodinný stav a počet vyživovaných osob hrají roli v posouzení výdajů domácnosti.

- Typ zaměstnání: Stabilní obor a zaměstnání bez výpadků příjmu je pro banku známkou nižšího rizika.

Jaké jsou výhody a nevýhody různých délek fixace úroků?

Fixace hypotéky ovlivňuje výši splátek i vaši finanční flexibilitu do budoucna. Jaké jsou výhody a nevýhody jednotlivých délek fixace úrokové sazby? Přehled vám pomůže vybrat ideální variantu podle vaší situace.

Krátkodobá fixace (1–3 roky):

- Výhody: Nižší úroková sazba, flexibilita při změně podmínek.

- Nevýhody: Riziko zvýšení sazby po skončení fixace.

Střednědobá fixace (5 let):

- Výhody: stabilita splátek, kompromis mezi cenou a jistotou

- Nevýhody: Méně flexibilní než krátkodobá fixace.

Dlouhodobá fixace (10 let):

- Výhody: Dlouhodobá stabilita splátek.

- Nevýhody: Vyšší úroková sazba, omezená možnost reagovat na pokles sazeb.

Podmínky pro získání hypotéky v roce 2025: Co musí splnit žadatel

Banky jsou dnes ochotnější ke kompromisům, zejména pokud má klient nižší LTV, tedy žádá o nižší úvěr vůči hodnotě nemovitosti.

Abyste hypotéku získali, budete potřebovat:

- Doložit dostatečný a stabilní příjem (ideálně ze zaměstnání nebo podnikání)

- Věk alespoň 18 let (horní hranice do 65 let)

- Zajištění úvěru, a to zástavou nemovitosti (kupované či jiné)

- Dobrou bonitu, a to znamená i dobrou úvěrová historii a nízké zadlužení

Poplatky a náklady při sjednání hypotéky

Hypotéka není jen o měsíčních splátkách. Při jejím sjednání je třeba počítat s několika dalšími náklady:

- Poplatek za zpracování úvěru: Obvykle 0–1 % z výše úvěru.

- Odhad nemovitosti: Cena se pohybuje mezi 3 000 a 5 000 Kč.

- Poplatek za vedení úvěrového účtu: Přibližně 100–200 Kč měsíčně.

- Pojištění nemovitosti a života: Výše závisí na hodnotě nemovitosti a vybraném produktu.

- Poplatek za předčasné splacení: Může dosahovat až 1 % z předčasně splacené částky během fixace.

- Další náklady: Poplatky za zápis do katastru nemovitostí či služby notáře.

Celkové náklady na hypotéku se proto promítají do RPSN (roční procentní sazby nákladů), která bývá obvykle o 0,2 až 0,5 % vyšší než samotná úroková sazba.

Rozdíly v nabídkách hypoték u různých bank

Nabídky hypoték se u jednotlivých bank výrazně liší, a proto je důležité dobře porovnat jejich podmínky.

Mezi hlavní rozdíly patří:

- Úroková sazba: Závisí na délce fixace a bonitě klienta, může se výrazně lišit mezi bankami.

- Poplatky: Některé banky neúčtují poplatek za zpracování úvěru, jiné ano. Vyplatí se proto pečlivě sledovat všechny náklady.

- Doplňkové produkty: Banky často vyžadují sjednání pojištění nebo vedení běžného účtu jako podmínku získání hypotéky.

- Flexibilita: Různé banky nabízejí rozdílné možnosti mimořádných splátek, změny fixace nebo úpravy podmínek během trvání úvěru.

Jak zlepšit bonitu a využít příznivé podmínky hypoték v roce 2025

Pro úspěšné získání hypotéky je strategické zlepšit svou bonitu. Zaměřte se na:

- Snížení stávajících dluhů a pravidelné splácení závazků.

- Zvýšení a stabilizaci příjmu, ideálně díky dlouhodobému zaměstnání na dobu neurčitou.

- Udržování pozitivní úvěrové historie a omezování nových závazků před žádostí.

- Kontrolu výpisu z registru, například z Bankovního registru klientských informací.

Rok 2025 je pro sjednání i refinancování hypotéky velmi příznivý – úrokové sazby klesají a banky nabízejí větší flexibilitu. Pečlivá příprava tak umožní získat výhodné podmínky přesně na míru.

Pokud plánujete koupi nebo prodej nemovitosti, neváhejte se obrátit na odborníky z BRAVIS Reality. Pomůžeme vám nejen s nemovitostí, ale i s celým procesem financování.